�@�Ŗ��W�@���͑��̖@���ƈقȂ莞��̕ω��⍑�̐���ɂ��A�����̑����@���ł��B�Ή����x���Ǝv��ʑ������邱�Ƃ��悭����܂��B�Ƃ͂�������ŕ��G�ŁA�����ς��Ŗ@���n�m���Ă���̂͑�ύ���ł��B

�Ŗ@�̐��Ƃ����Ȃ��̖����ɂ��Ă������Ƃ��ȒP�ŗB��̉�����ł��B

�@�@�@�@�@�@�@�@�@�@�@�@�@�N�@���@�[�@�Y�@�A�@�b�@�v

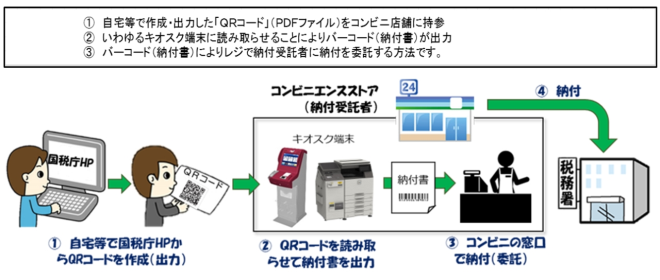

�ŋ��̓R���r�j�Ŕ[�t�ł���

�����U�ւ����Ă��Ȃ��ŋ��̔[�t�͋�s�ł̔[�t����Ԃł������A���G������s�łȂ���Z�ȃR���r�j�X�g�A�Ŕ[�t�ł��܂��B

�y�������z

�@���^�����ňȊO�̍��őS�āi�������R�O���~�ȉ��j

�A���[�\�����̓t�@�~���[�}�[�g�i�Z�u���C���u���͑Ή�����܂���j

�y�p�q�[�t���쐬�y�юx���z

���Œ��z�[���y�[�W����p�q�[�t���쐬�̃y�[�W�ŏZ�������Ŗڋ��z����͂��邾����QR�R�[�h��������A�R���r�j�̒[���œǂݎ�点�A���W�Ŏx���������Ċ����B

����K�v�ȘV�l�͏Ⴊ���Ҏ蒠�������Ă��@�Ⴊ���ҍT�����ł���

�}�{�Ƒ��i�{�l���܂ށj�ɉ���K�v�ȘV�l������ꍇ�A�}�{�T���ɉ����āA�Ⴊ���ҍT���i27���j�A�܂��͓��ʏ�Q�ҍT�� 40�������̏ꍇ��75���j�����܂��B

�y�v���z

�@�Ώێ҂��U�T�ˈȏ�ł��邱��

�A����K�v�ȏ�Ԃ��U�����ȏ㑱���Ă��邱��

�B�s���������s����u�Ⴊ���ҍT���ΏێҔF�菑�v�̐\�����K�v

�@�c�O�Ȃ���Ώێ҂͎��Ȕ��f�łȂ��A�s�����ɍT���Ώ۔F�菑�s���Ă��������Ȃ��ƁA���̍T���͎��܂���B�������A���s�\���͂���قǍ���łȂ��u����ی��ҏv���擾���Ă�����̂ł���Δ�r�I�ȒP�ɔ��s���Ă��������܂��B

�@�@�@�s�����g�o���u��Q�ҍT���ΏێҔF�菑�v�̐\���p�����_�E�����[�h�A

�@�@�@�K�v�������L�ڂ��āA�w���̂��鏑�ރR�s�[�����Ďs�����֗X��

�u�Q������v�̕��������邽�߁A���Ȃ�d�x�łȂ��ƍT���ΏۂɂȂ�Ȃ��Ǝv��ꂪ���ł����A��͎��̖ڈ����Q�l�ɂ��Ă��������B

�` ��ʏႪ���ҍT���@�����̐����͂����ނˎ������Ă��邪������ł͊O�o�ł��Ȃ��B

�a ���ʏ�Q�ҍT�� �����ł�����K�v�A�Ԃ����Ɉڏ悵�A�H���r���̓x�b�g���痣��čs���Ă��Ă��@

�\���葱���A�����͊e�s�����ɂ���đ����قȂ�܂��̂ŁA�s�����̃z�[���y�[�W���Ŋm�F���Ă��������B